Indikatoren & Oszillatoren

Handeln wie die Profis!

AgenaTrader stellt Ihnen eine Vielzahl von leistungsstarken Indikatoren zur Verfügung, die Sie bei Ihrer individuellen Marktanalyse unterstützen.

Indikatoren können Sie verwenden - in Charts - im Condition Escort - AgenaScript

Für jeden Indikator finden Sie eine kurze Beschreibung der Funktionsweise, Wissenswertes zur Interpretation, eine Darstellung im Chart und viele techn. Details zur Verwendung in AgenaScript

Accumulation/Distribution (ADL)

Beschreibung

Das Konzept des Indikators Accumulation Distribution Line (ADL) wurde von Marc Chaikin entwickelt. Der ADL ist ein Volumen Indikator. Er zeigt die Geldströme an. Der ADL ist eine Weiterentwicklung des On Balance Volume (OBV). Das OBV von Joe Granville war einer der ersten Volumen Indikatoren.

Interpretation

Es gibt zwei Varianten der Interpretation des ADL.

- The depiction of divergence

- die Ausbildung einer Divergenz.

Steigt in einem Aufwärtstrend der ADL an, fließt Geld in Richtung der steigenden Kurse – der Aufwärtstrend wird bestätigt. Fällt der ADL in einem Abwärtstrend, wird Geld aus der Aktie herausgezogen. Der Abwärtstrend wird bestätigt.

Weitere Informationen

Verwendung

ADL()

ADL(IDataSeries inSeries)

ADL()[int barsAgo]

ADL(IDataSeries inSeries)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ADL()[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameter

inSeries Eingangsdatenreihe für den Indikator

Darstellung

Beispiel

//Prüfung auf die Richtung des ADL

if (IsSerieRising(ADL())

Print("The ADL indicator is rising.");

Adaptive Price Zone (APZ)

Beschreibung

Der Adaptive Preis Zone Indikator wurde 2006 in dem S&C Artikel "Trading With An Adpative Price Zone" von Lee Leibfarth beschrieben. Es ist ein auf Unbeständigkeit basierender technischer Indikator, der dazu benutzt werden kann, Punkte zu identifizieren, an denen der Markt seine Richtung umkehren kann. Er ist eine Reihe von Bändern, die auf einem doppelt geglätteten exponentiell gleitenden Durchschnitt basieren. Die Bänder bilden einen Kanal, der den Durchschnittspreis umgibt und die Preisschwankungen verfolgt. Er bewährt sich besonders in volatilen Märkten. Überquert der Preis das obere Band der Zone kann dies eine Gelegenheit anzeigen, in Erwartung einer Umkehr zu verkaufen. Andererseits zeigt eine Überschreitung der unteren Begrenzung eine Gelegenheit an, in Erwartung einer Umkehr zu kaufen.

Interpretation

The bigger the price movement, the greater the distance between the upper and lower band will be. The smaller the price movement, the Je größer die Preisbewegung, desto größer wird der Abstand zwischen dem oberen und dem unteren Band. Je kleiner die Preisbewegung, desto geringer ist der Abstand zwischen den Bändern. Weiter auseinanderliegende Bänder signalisieren gesteigerte Unbeständigkeit, enger zusammenliegende Bänder zeigen eine reduzierte Unbeständigkeit an. Wenn die Preisbewegung das obere oder untere Band durchbricht, tendiert die APZ dazu, zu ihrem statistischen Durchschnitt zurückzukehren. Dieser Versuch, das Ungleichgewicht auszugleichen, wenn der Preis über die Bänder hinausschießt, führt zu Handelsgelegenheiten. Daher liefert eine Überschreitung des oberen Bandes eine Verkaufsgelegenheit, während eine Unterschreitung des unteren Bandes eine Kaufgelegenheit bedeutet. (Quelle: www.etoro.de)

Weitere Informationen

http://www.investopedia.com/articles/trading/10/adaptive-price-zone-indicator-explained.asp

Verwendung

APZ(double barPct, int period)

APZ(IDataSeries inSeries, double barPct, int period)

Upper Band

APZ(double barPct, int period).Upper[int barsAgo]

APZ(IDataSeries inSeries, double barPct, int period).Upper[int barsAgo]

Lower Band

APZ(double barPct, int period).Lower[int barsAgo]

APZ(IDataSeries inSeries, double barPct, int period).Lower[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. APZ(2, 20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

barPct Standardabweichung

inSeries Eingangsdatenreihe für den Indikator

period Number of bars included in the calculation

Darstellung

Beispiel

//Ausgabe des aktuellen Wertes für das obere und untere Band eines 20 Perioden APZ

Print("Value for the upper APZ band : " + APZ(2, 20).Upper[0]);

Print("Value for the lower APZ band: " + APZ(2, 20).Lower[0]);

Aroon

Beschreibung

Der Aroon, 1995 von Tushar Chande entwickelt, ist ein Indikator der technischen Analyse und dient der Trendbestimmung eines Kurses. Der AROON besteht aus zwei Indikatorlinien - dem AROON-UP und dem AROON-DOWN. Die AROON-UP Linie misst die Tage, die seit dem letzten Kurshoch vergangen sind, die AROON-DOWN Linie misst die Tage, die seit dem letzten Kurstief vergangen sind. Die Linien oszillieren in einer Skala zwischen 0 und 100. Bei einem neuen 14-Tage Hoch nimmt der 14er AROON-UP den Wert 100 an, analog dazu nimmt bei einem neuen 14-Tage Tief der 14er AROON-DOWNs den Wert 100 an. Beim AROON-UP subtrahiert man den Berechnungszeitraum (n) mit der Anzahl der Tage seit dem letzten Hoch (TsH) und dividiert diesen Wert durch n und multipliziert diesen wiederrum mit 100. (Quelle: VTAD)

Interpretation

Wenn der AROON-UP oberhalb des AROON-DOWN notiert und sich die Linie im Extrembereich zwischen 80 und 100 befindet, signalisiert dies einen Aufwärtstrend. Ein Abwärtstrend wird signalisiert, wenn der AROON-DOWN über dem AROON-UP notiert und sich die Linie im Extrembereich zwischen 20 und 0 befindet. In der Standardeinstellung liegt die Signallinie also bei 80. Der Grenzwert von 70 wurde von Tusher Chande vorgegeben, aber der kann auch verschoben werden, so z.B. benutzt Erich Florek den Wert 90. Befinden sich die beiden Indikatorlinien im neutralen Bereich - also unterhalb der Signallinie, deutet dies auf eine Seitwärtsbewegung hin. Trendfolger interessieren also nur Indikatorstände im Extrembereich oberhalb der Signallinie. Ein Überkreuzen der beiden Linien ist ein erstes Anzeichen für einen möglichen Trendwechsel. Befindet sich einer der Indikatoren in der Extremzone, gilt der Trend als bestätigt. Je höher die jeweilige AROON-Linie notiert, desto kontinuierlicher verläuft ein Trend. Der AROON gibt über die Trendstärke keine Auskunft.

Weitere Informationen

http://stockcharts.com/school/doku.php?id=chart_school:technical_indicators:aroon

Verwendung

Aroon(int period)

Aroon(IDataSeries inSeries, int period)

//For the upper value

Aroon(int period).Up[int barsAgo]

Aroon(IDataSeries inSeries, int period).Up[int barsAgo]

//For the lower value

Aroon(int period).Down[int barsAgo]

Aroon(IDataSeries inSeries, int period).Down[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. Aroon(20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des aktuellen Up- und Down-Wertes für einen 20 Perioden Aroon

Print("Current value for Aroon Up is : " + Aroon(20).Up[0]);

Print("Current value for Aroon Down is: " + Aroon(20).Down[0]);

Aroon Oscillator

Beschreibung

Der Arron Oszillator ist ein trendfolgender Indikator, der auf dem Konzept des Aroon Indikators ("Aroon Up" und "Aroon Down") aufbaut. Er misst die Stärke eines Trendes und die Wahrscheinlichkeit dafür, dass dieser sich fortsetzt. Der Aroon Oszillator berechnet sich aus der Substraktion Aroon Down von Aroon Up. Ergebnisse über der Null-Linie zeigen an, dass ein Aufwärtstrend vorliegt , Werte unter Null stehen für einen aktuellen Abwärtstrend.

Interpretation

Der Arron Oszillator eignet sich als Trendfilter- und Trendstärke-Indikator. Er wird analog zum Average Directional Movement Indikator (ADX) verwendet.

Verwendung

AroonOscillator(int period)

AroonOscillator(IDataSeries inSeries, int period)

AroonOscillator(int period)[int barsAgo]

AroonOscillator(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (AroonOcsillator(20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des aktuellen Wertes für einen 20 Perioden Aroon Oszillator

Print("Value for the oscillator is: " + AroonOscillator(20)[0]);

Average Directional Index (ADX)

Beschreibung

Der Average Directional Movement Index ADX ist ein Indikator der technischen Analyse und dient der Trendstärkebestimmung eines Kurses. Er wurde von Welles Wilder 1978 entwickelt und in seinem Buch „New Concepts in Technical Trading Systems“ veröffentlicht. (Quelle: Wikipedia)

Interpretation

Der ADX zeigt ausschließlich die Stärke eines Trends und nicht die Richtung. So deutet ein steigender ADX auf eine Trendphase und ein fallender ADX auf eine trendlose Phase hin. Viele Experten messen hierbei der Bewegungsrichtung oftmals größerer Bedeutung zu, als seiner absoluten Höhe. Zieht man die Höhe des ADX mit in Betracht, dann stehen im Allgemeinen Werte über 15 für eine Trendphase und Werte unterhalb für eine trendlose Phase.

Weitere Informationen

http://de.wikipedia.org/wiki/Average_Directional_Movement_Index

Verwendung

ADX(int period)

ADX(IDataSeries inSeries, int period)

ADX(int period)[int barsAgo]

ADX(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ADX(20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des aktuellen Wertes eines 20 Perioden ADX

Print("Value of the ADX: " + ADX(20)[0]);

Average Directional Movement Rating (ADXR)

Beschreibung

Der Indikator Average Directional Movement Rating (ADXR) entspricht dem aktuellen ADX addiert mit dem ADX von vor n Tagen geteilt durch 2. ( aktueller ADX + ADX vor n Tagen ) / 2

Interpretation

Der Oszillator bewegt sich um eine Hilfslinie, die typischerweise auf dem Wert 20 liegt. Wenn der ADXR über 20 steigt, liegt ein Trend vor. Fällt der ADXR unter 20, existiert kein Trend, der Markt tendiert seitwärts. Welles Wilder empfiehlt den Markt bei einem ADXR-Wert von 25 und größer zu kaufen, und solange der Wert über 20 bleibt, die Stücke zu halten.

Verwendung

ADXR(int interval, int period)

ADXR(IDataSeries inSeries, int interval, int period)

ADXR(int interval, int period)[int barsAgo]

ADXR(IDataSeries inSeries, int interval, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ADXR(10, 14)[int barsAgo]) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Input Eingangsdatenreihe für den Indikator

interval Intervall zwischen dem ersten ADX-Wert und dem aktuellen ADX-Wert

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des aktuellen Wertes des ADXR

Print("Value of the ADXR: " + ADXR(10, 14)[0]);

Average True Range (ATR)

Beschreibung & Interpretation

Die True Range (TR) - und ihre geglättete Variante, die Average True Range (ATR) - wurde von Welles Wilder 1978 in seinem Buch "New Concepts in Technical Trading Systems" vorgestellt. Die ATR wird auch "Wilders Volatility" genannt. Wilder suchte nach einer Möglichkeit, die Volatilität der Rohstoff- und Terminmärkte in einem Indikator darzustellen.

Laut Definition von Wilder ist die True Range = "wahre Handelsspanne" das Maximum aus folgenden drei Bedingungen:

- Der heutigen Handelsspanne (Tagestief bis Tageshoch), oder

- der Handelsspanne zwischen dem Schlusskurs von gestern und dem Hoch von heute, oder

- der Handelsspanne zwischen dem Schlusskurs von gestern und dem Tief von heute.

Insbesondere mit Bedingung 2 und 3 werden Kurslücken (Gaps) in stark volatilen Märkten berücksichtigt.

Um die Average True Range zu erhalten, wird die True Range geglättet, sprich mit einem simplen gleitenden Durchschnitt (SMA) versehen. Laut Wilder ergibt die Glättung um 14 Tage den besten Volatilitäts-Indikator. (Quelle: VTAD)

Die ATR wird in vielfältigster Weise zur Volatilitätsbestimmung und insbesondere in Stopp-Strategien verwendet. Zur Bestimmung der Trendstärke ist die Volatilität allein nicht hinreichend, weshalb die ATR hierzu als Volatilitätsfilter in Kombination mit anderen Indikatoren verwendet werden muß.

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Average_True_Range

Verwendung

ATR(int period)

ATR(IDataSeries inSeries, int period)

ATR(int period)[int barsAgo]

ATR(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index(z.B. ATR(14)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des aktuellen Wertes eines 14 Perioden ATR

Print("The current ATR value is: " + ATR(14)[0]);

BBBreakOutSpeed

Beschreibung

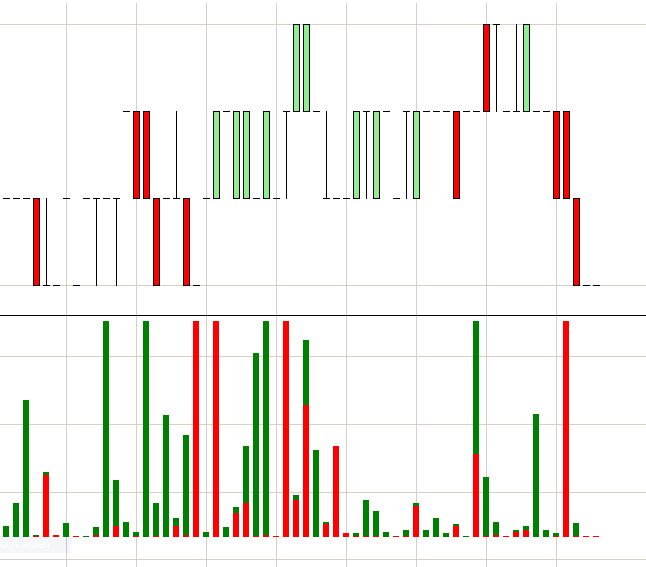

Zeigt die Veränderung der Breite der Bollinger Bänder im Vergleich zu der Breite der Bollinger Bänder vom vorigen Bar. Negativ (Rot) heißt die Bollinger Bänder ziehen sich zusammen. (Größer als SignalSize -> Short, gekennzeichnet durch intensiveres Rot) Positiv (Grün) heißt die Bollinger Bänder gehen außeinander. (Größer als SignalSize -> Long, gekennzeichnet durch intensiveres Grün)

Verwendung

BBBreakOutSpeed(double bandsDeviation, int bandsPeriod, int signalsize)

BBBreakOutSpeed(IDataSeries inSeries, double bandsDeviation, int bandsPeriod, int signalsize)

BBBreakOutSpeed(double bandsDeviation, int bandsPeriod, int signalsize)[int barsAgo]

BBBreakOutSpeed(IDataSeries inSeries, double bandsDeviation, int bandsPeriod, int signalsize)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index ( z.B. BBBreakOutSpeed(...)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator bandsDeviation Standardabweichung für die Bollingerbänder bandsPeriod Periode für die Bollingerbänder signalsize Die Mindesthöhe der Balken damit es ein Signal ergibt (Long, Short)

Darstellung

Beispiel

//Wenn die Breite der Bollinger Bänder (Standardabweichung 2, Periode 20), im Vergleich zur vorigen Periode signifikant (Wert > 15) außeinander gegangen ist, dann wird eine Long-Position eröffnet.

if(BBBreakOutSpeed(2, 20, 15).BandWidthEntrySignalBuffer[0] != 0)

{

OpenLong("BBBreakOutSpeedLong");

}

//Wenn sich die Breite der Bollinger Bänder (Standardabweichung 2, Periode 20), im Vergleich zur vorigen Periode signifikant (Wert > 15) zusammengezogen hat, dann wird eine Short-Position eröffnet.

if(BBBreakOutSpeed(2, 20, 15).BandWidthExitSignalBuffer[0] != 0)

{

OpenShort("BBBreakOutSpeedShort");

}

Balance of Power (BOP)

Beschreibung

Der Balance of Power (BOP) wurde von Igor Livshin im August 2001 in der Ausgabe des "Stocks and Commodities Magazine" beschrieben. Der BOP-Indikator gibt die Stärke der Käufer (Bullen) gegenüber den Verkäufern (Bären) an. Er oszilliert zwischen den Werten -100 und 100. BOP=(Close-Open) / (High-Low)

Interpretation

Eine Richtungsänderung des BOP kann als Warnsignal aufgefasst werden und zieht oftmals eine Preisänderung nach sich.

Verwendung

BOP(int smooth)

BOP(IDataSeries inSeries, int smooth)

BOP(int smooth)[int barsAgo]

BOP(IDataSeries inSeries, int smooth)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. BOP(5)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

smooth Einstellung zur Glättung

Darstellung

Beispiel

//Ausgabe des Wertes für die Balance of Power mit einer Glättung von 5 Perioden

Print("The Balance of Power value is: " + BOP(5));

Bollinger Bands

Beschreibung & Interpretation

Die Bollinger Bands (BB) wurden von John Bollinger 1983 entwickelt. Bollinger Bänder sind Kanallinien, die in und um die Preisstruktur in einem Chart gezeichnet werden. Der Unterschied zwischen Prozentbändern (Envelopes) und Bollinger Bändern liegt in der Volatilität. Prozentbänder verlaufen in einem konstanten Abstand zum Preis. Bollinger Bänder hingegen berücksichtigen die 20-Tage-Volatilität (in der Standardeinstellung). In Phasen geringer Volatilität liegen die Bänder eng am Preis, steigt die Volatilität an, weiten sich die beiden Bänder aus.

Die Basis der Bollinger Bänder ist ein gleitender Durchschnitt (GD, SMA), der den mittelfristigen Trend anzeigt. Dieser wird als mittleres Band bezeichnet und in der Standardeinstellung mit 20 Tagen berechnet. Die Breite des Kanals wird vom Ausmaß der Volatilität, der statistischen Methode der Standardabweichung, bestimmt. Das obere Band ergibt sich aus dem mittleren Band + 2 Standardabweichungen, das untere Band aus dem mittleren Band - 2 Standardabweichungen.

Die Berechnung erfolgt nach folgender Vorschrift:

Oberes Band = Mittleres Band + 2 Standardabweichungen Mittleres Band = Durchschnitt von 20 Zeiteinheiten (Perioden) Unteres Band = Mittleres Band - 2 Standardabweichungen

Der Faktor (Standard = 2) kann natürlich variiert werden und ist dafür verantwortlich, wieviel Prozent der Kurse (statistisch gesehen) innerhalb des oberen und unteren Bandes liegen. Bei einem Faktor von 1 sind es 68% der Kurse, bei Faktor = 2 sind es immerhin schon 95% und bei 3 Standardabweichungen 99% der Kurse.

Wenn man die Anzahl der Tage (Perioden) für die Berechnung des Bollinger Bandes variiert, empfiehlt es sich, gleichzeitig auch den Faktor anzupassen. Nach Bollinger sollten folgende Einstellungen verwendet werden: bei Periode = 10 ist Faktor = 1,9 bei Periode = 50 ist Faktor = 2,1

In der Praxis werden für die Berechnung der Bollinger Bänder zumeist die Schlusskurse verwendet, obwohl Bollinger selbst den typischen Preis (Tageshoch + Tagestief + Tagesschluss) / 3 sowie den gewichteten Kurs (weighted close (Tageshoch + Tagestief + Tagesschluss) / 2+ g, g=Gewichtungsfaktor) empfiehlt, da die auf diese Weise berechneten Kurse das Tagesgeschehen besser widerspiegeln.

Siehe auch: BollingerMTF, Bollinger Percent %B, Bollinger Bands Width

Interpretation

In der Praxis häufig (und erfolgreich) herangezogen, um Kauf- bzw. Verkaufsentscheidungen zu treffen. So ist es z.B. ziemlich einfach, anhand einer längerfristigen Entwicklung, den Kursverlauf auf außerordentliche Schwankungen zu überprüfen (trendfolgende Ausbruchssysteme). Überschreitet der Kurs das obere Band, werden steigende Kurse erwartet, der sogenannten Long Position. Diese Long-Position wird wieder aufgelöst (geschlossen), wenn der Kurs entweder wieder unter das obere Band fällt, der Kurs unter das mittlere Band fällt oder wenn der Kurs unter das untere Band fällt. Bei einem umgekehrten Verlauf werden folglich fallende Kurse erwartet und setzt auf diese indem eine Short-Position aufgebaut wird. Jedoch sind die Bollinger Bänder in ihrem theoretischen Ansatz nicht dazu konstruiert, um Kauf- bzw. Verkaufsentscheidungen zu treffen. Sie sollen lediglich dazu dienen, festzustellen, ob ein Kurs über- bzw. unterbewertet ist.

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Bollinger_B%C3%A4nder

Buch "Technische Indikatoren - simplified" von Oliver Paesler (German only)

Verwendung

Bollinger(double numStdDev, int period)

Bollinger(IDataSeries inSeries, double numStdDev, int period)

//Für das obere Band

Bollinger(double numStdDev, int period).Upper[int barsAgo]

Bollinger(IDataSeries inSeries, double numStdDev, int period).Upper[int barsAgo]

//Für das untere Band

Bollinger(double numStdDev, int period).Lower[int barsAgo]

Bollinger(IDataSeries inSeries, double numStdDev, int period).Lower[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index(z.B. Bollinger(2, 20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

numStdDev Standardabweichung

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des Wertes des oberen Bollinger Bandes

Print("Value of the upper band: " + Bollinger(2, 20).Upper[0]);

//Ausgabe des Wertes des mittleren Bollinger Bandes

Print("Value of the middle band: " + Bollinger(2, 20)[0]);

//Ausgabe des Wertes des unteren Bollinger Bandes

Print("Value of the lower band: " + Bollinger(2, 20).Lower[0]);

Bollinger Percent B (%b)

Beschreibung

Bänder Indikatoren, wie die Bollinger Bänder haben meist einen direkten Bezug zur Kursentwicklung, wodurch die Beziehung zwischen dem Kurs und den diesen Kurs umschließenden Bändern sehr anschaulich dargestellt werden kann. Aus dieser Beziehung lassen sich weitere Indikatoren (bzw. Oszillatoren) ableiten, die die die relative Position des Kurses in Bezug zu den Bändern darstellen. Diese Art Indikatoren werden unter dem Chart in einem separaten Chartpanel dargestellt. Ein Vertreter dieser Gruppe ist der Bollinger Bands %B (oder auch Bollinger Bands Oszillator - BBO bzw. nur b%)

Der Indikator %b erinnert in seiner Definition an den Stochastik-Indikator, wobei der Wertebereich nicht wie bei der Stochastik auf 0 - 100 begrenzt ist. Der Wert 1 (100%) zeigt das Schneiden des Kurses mit dem oberen Bollinger Band an. Bei einem Wert von 0,5 (50%) befindet sich der Kurs auf dem mittleren Bollinger Band. Der Wert 0 (0%) steht für den Schnittpunkt von Kurs und unterem Bollinger Band. Kurse können auch ausserhalb der Bollinger Bänder notieren, was vom %b-Indikator mit Werten über 100 bzw. unter 0 dargestellt wird. Der Wert -0,2 (-20%) wird angezeigt, wenn der Kurs sich um 20% der Bandbreite unterhalb des unteren Bandes befindet.

Die Berechnung wird nach folgender Formel vorgenommen: %b = (Close - lower Bollinger band) / (upper Bollinger Band - lower Bollinger band) * 100

Siehe auch Bollinger Bands, BBWidth

Eine weitere Anwendung: Normalisieren von Indikatoren

Bollinger Bands und damit auch der %b-Indikator können nicht nur auf die Kurse von Aktien und Indices, sondern auch auf Zeitreihen mit fundamentalen Daten, Volumendaten von Aktien und auf andere Indikatoren, angewendet werden. Immer dann, wenn es interessant zu wissen ist, ob ein Wert relativ hoch oder niedrig ist, kann der %b-Indikator eine neue Perspektive eröffnen. Wenn Sie wissen möchten, ob das Volumen einer Aktie relativ hoch oder niedrig liegt, können Sie die Bollinger Bänder oder %b auch auf die Volumendaten anwenden. John Bollinger sieht in der Anwendung der %b auf andere Indikatoren eine der wichtigsten Einsatzgebiete des %b. Wenn Sie einen Indikator mit %b normalisieren, berechnen Sie zuerst den Indikator, z.B. den RSI und nutzen bei der Berechnung des %b die Daten des RSI anstelle der Kursdaten. Sie wenden also den %b auf den RSI an, wie es auch schon beim StochRSI, StochMACD und StochMomentum mit dem Stochastic %K getan wurde. Da zeigt sich die enge Verwandtschaft des %b mit dem Stochastic %K. Die Anwendung des %b auf einen Indikator wirkt genauso, als würden Sie Bollinger Bands über den Verlauf des Indikators legen und die Schnittpunkte der Bänder mit dem Indikator entsprechen folglich den Werten 1 und 0 eines mit %b normalisierten Indikators. Der mit %b normalisierte Indikator stellt die relative Position des Ursprungsindikators zu seinem oberen und unteren Band dar. Damit werden die starren Grenzen durch die Berücksichtigung der Beweglichkeit des Ursprungsindikators aufgehoben. John Bollinger formuliert es sehr treffend: „Sie definieren einen Hoch- oder Tiefstand auf einer relativen Basis. Dies kann oft zu tiefen Einblicken und Erkenntnissen führen, die von den traditionellen Richtlinien und Regelwerken nicht zu erwarten sind." ... John Bollinger gibt für einige Indikatoren die Parameter für die %b-Berechnung an. Für einen 9-Tage-RSI verwendet er 40 Tage und einen Faktor 2,0 und für einen 14-Tage-RSI nutzt er 50 Tage und einen Faktor von 2,1 zur Berechnung des %b. Für den über 10 Tage berechneten Volumenindikator Money Flow Index (MFI) gibt er für %b 40 Tage und einen Faktor von 2,0 an."

(Quelle: Oliver Paesler: "Technische Indikatoren - simplified" und John Bollinger: "Bollinger Bänder")

Interpretation

Der BB-Oszillator (%b) bildet die Lage des aktuellen Schlusskurses innerhalb oder außerhalb der Bollinger - Bänder ab. Seine Skalenbreite reicht von Null bis 100, lässt aber auch Extremwerte darüber oder darunter zu. Befindet sich der aktuelle Kurs innerhalb der Bänder, liegt der Indikator zwischen Null und 100. Befindet sich der Kurs genau am oberen Band, hat der Indikator den Wert 100, liegt der Kurs über dem oberen Band hat der Indikator Werte über 100und zeigt damit einen Ausbruch aus dem Bollinger-Band an. Befindet sich der aktuelle Kurs am unteren Bollinger-Band, hat der Indikator den Wert Null, ist er unter das untere Bollinger Band ausgebrochen, hat der Indikator Werte kleiner Null.

Der Indikator %b wird ähnlich wie andere Oszillatoren verwendet: Erkennen überdehnter Marktsituationen: Der Indikator lässt uns Situationen erkennen, in denen die Kurse weit überdehnt und somit Korrekturanfällig sind. Bricht der Indikator in eine der Extremzonen aus, wird unterstellt, dass diese Bewegung korrigiert wird. Somit gelten Bewegungen in die Extremzonen als Handelssignale. Der Eintritt oder der Austritt des Indikators in / aus eine(r) Extremzone kann als Signal gewertet werden. Ein solcher Ausbruch ist eine andere Darstellung des Kursausbruches aus den zu Grunde liegenden Bollinger – Bändern.

Richtungsänderungen des Indikators als Hinweis auf Änderungen im Kursmomentum: Durch anlegen einer Signallinie können Richtungsänderungen im Indikatorverlauf in Handelssignale umgewandelt werden. Schneidet der Indikator seine Signallinie nach oben, gilt dies als Kaufsignal, schneidet er sie nach unten, gilt dies als Verkaufssignal. Zusätzlich kann die Mittellinie als Trennung zwischen „nur Kaufsignale“ – Bereich und „nur Verkaufssignale“ – Bereich verwendet werden.

(Quelle: tradesignalonline)

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Bollinger_B%C3%A4nder

Buch "Technische Indikatoren - simplified" von Oliver Paesler (German only)

Verwendung

BollingerPercentB(int period, double numStdDev)

BollingerPercentB(IDataSeries inSeries, int period, double numStdDev)

BollingerPercentB(int period, double numStdDev) [int barsAgo]

BollingerPercentB(IDataSeries inSeries, int period, double numStdDev)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. BollingerPercentB(20, 2)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

numStdDev Standardabweichung

Darstellung

Beispiel

//Ausgabe des Wertes des BollingerPercentB

Print("Value of the Bollinger Percent B is: " + BollingerPercentB(20, 2)[0]);

Bollinger Band Width (BBWidth)

Beschreibung

Bollinger Bands Width (BBWidth) ist neben dem Bollinger Percent B (%b) ein weiterer aus den Bollinger Bändern abgeleiteter Indikator. Die Bandweite gibt die Breite der Bänder im Verhältnis zum gleitenden Durchschnitt an und ist damit ein Indikator, der die Volatilität anzeigt. Die Bandweite errechnet sich, indem die Differenz aus dem oberen und dem unteren Band durch das mittlere Band (dem Durchschnitt) geteilt wird. Der Indikator wird im Chart mit einer Signallinie dargestellt. Die Signallinie ist ein SMA(150) über die Bandweite, anschließend dividiert durch 1,9.

Interpretation

John Bollinger verwendet die BandWidth, um einen steigenden oder fallenden Trend zu erkennen. Viele Trends haben ihren Ursprung in einer seitwärtsgerichteten Kursbewegung bei der die Volatilität und damit auch der BandWidth-Indikator niedrig ist. Wird ein Ausbruch aus dieser seitlichen Schiebezone durch ein plötzliches Ansteigen der BandWidth begleitet, deutet dies auf den Beginn eines nachhaltigen Trends in Richtung des Ausbruchs hin.

(Quelle: Oliver Paesler: "Technische Indikatoren - simplified" und John Bollinger: "Bollinger Bänder")

Kreuzungen mit der Signallinie können ebenfalls als Signalgeber Verwendung finden. Hier entspricht die Signalgebung der von den gleitenden Durchschnitten bekannten Weise.

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Bollinger_B%C3%A4nder

Buch "Technische Indikatoren - simplified" von Oliver Paesler (German only)

Verwendung

BBWidth(double numStdDev, int period)

BBWidth(IDataSeries inSeries, double numStdDev, int period)

BBWidth(double numStdDev, int period)[int barsAgo]

BBWidth(IDataSeries inSeries, double numStdDev, int period)[int barsAgo]

//für den Wert der BandBreite (wie oben)

BBWidth(double numStdDev, int period).BandWidth

BBWidth(IDataSeries inSeries, double numStdDev, int period).BandWidth

BBWidth(double numStdDev, int period).BandWidth[int barsAgo]

BBWidth(IDataSeries inSeries, double numStdDev, int period).BandWidth[int barsAgo]

//für den Wert der Triggerlinie (Threshold)

BBWidth(double numStdDev, int period).Threshold

BBWidth(IDataSeries inSeries, double numStdDev, int period).Threshold

BBWidth(double numStdDev, int period).Threshold[int barsAgo]

BBWidth(IDataSeries inSeries, double numStdDev, int period).Threshold[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B BBWidth(2, 20)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

numStdDev Standardabweichung

Darstellung

Beispiel

//Ausgabe des Wertes für BollingerBandWidth

Print("The value of the Bollinger Band Width is: " + BBWidth(2, 20).BandWidth[0]);

//Ausgabe des Wertes der Signallinie

Print("The value of the signal line is: " + BBWidth(2, 20).Threshold[0]);

Bollinger MTF (MultiTimeFrame)

Beschreibung

Der Indikator BollingerMTF ist die Multi TimeFrame-Variante der Bollinger Bänder (Bollinger Bands). Er ist hauptsächlich für die Nutzung im Intraday-Bereich geeignet. Multi TimeFrame bedeutet, dass der Indikator in einer anderen Zeiteinheit berechnet werden kann, als der Kurs im Chart angezeigt wird. Möchte man z.B. in einem 5-Minuten Chart die Bollinger Bänder des Stundencharts angezeigt bekommen, ist das mit dem Indikator Bollinger Bands nicht möglich. Hier ist BollingerMTF zu verwenden. Im Indikator BollingerMTF kommt ein weiterer Parameter (MTFMinutes) hinzu, der die Zeiteinheit angibt, auf der die Berechnung der Bollinger-Bänder vorgenommen werden soll.

Darstellung

Die Abbildung zeigt einen 5 Min.-Chart mit einem 60-Min.Bollinger Band

BuySellPressure

Beschreibung

Der Indikator BuySellPressure zeigt für den aktuellen Bar den Kauf- und den Verkaufsdruck als prozentualen Wert an. Dazu werden Trades als "Kauf" bzw. als "Verkauf" klassifiziert. Für diese Klassifizierung wird ein "Kauf" immer dann angenommen, wenn die Transaktion am oder über dem Ask ausgeführt wurde. Als "Verkauf" wird ein Umsatz am oder unter dem Bid gewertet. Trades im Inside Market werden ignoriert.

Achtung: Dies ist ein Realtime-Indikator. Er funktioniert nur auf Realtime-Daten und wird deshalb nicht für historische Daten gezeichnet.

Wenn Sie den Eigenschaften-Dialog des Indikators aufrufen und dort Änderungen vornehmen, wird der Indikator im Anschluß neu gestartet und alle bisher in den Chart gezeichneten Daten gehen verloren..

See BuySellVolume.

Verwendung

BuySellPressure()

BuySellPressure(IDataSeries inSeries)

//Für den Wert von buy pressure

BuySellPressure().BuyPressure[int barsAgo]

BuySellPressure(IDataSeries inSeries).BuyPressure[int barsAgo]

//Für den Wert von sell pressure

BuySellPressure().SellPressure[int barsAgo]

BuySellPressure(IDataSeries inSeries).SellPressure[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index ( z.B. BuySellPressure().BuyPressure[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Hinweis: Wird BuySellPressure mit EOD-Daten verwendet, wird immer der Wert 50 ausgegeben. - BuySellPressure().SellPressure[0] = 50 - BuySellPressure().SellPressure[0] = 50

Parameters

inSeries Eingangsdatenreihe für den Indikator

Darstellung

Beispiel

protected override void OnInit()

{

// Die Eigenschaft CalculateOnBarClose sollte unbedingt hier gesetzt werden,

// da im Eigenschaften-Dialog des Indikators bzw. der Strategie

// CalculateOnBarClose = true gesetzt sein kann.

// Mit CalculateOnBarClose = true werden keine Werte berechnet und angezeigt.

BuySellPressure().CalculateOnClosedBar = false;

}

protected override void OnCalculate()

{

// Suche nach einem Long Breakout Signal

if (Close[0] > DonchianChannel(20).Upper[5])

{

// Der Indikator BuySellPressure kann nur für Realtime-Daten berechnet werden.

// Um eine Strategie, in der BuySellPressure verwendet wird, dennoch einem Backtest

// unterziehen zu können, muß mit if (Historical ... geprüft werden,

// ob die Strategie mit Realtime- oder historischen Daten aufgerufen wurde.

// Im Beispiel wird ein Breakout-Signal mit dem DonchianChannel(20) generiert.

// Wenn Realtime-Daten zur Verfügung stehen, soll zusätzlich sichergestellt sein,

// dass mindestens 70% der Umsätze im Ausbruchbar am bzw. über dem Ask stattgefunden haben.

if (IsHistoricalMode || BuySellPressure().BuyPressure[0] > 70)

OpenLong();

}

}

BuySellVolume

Beschreibung

Der Indikator BuySellVolume zeigt für den aktuellen Bar den Kauf- und den Verkaufsdruck als Umsatzbar ähnlich dem Volumen (Vol) unter dem Chart an. Dazu werden Trades als "Kauf" bzw. als "Verkauf" klassifiziert. Für diese Klassifizierung wird ein "Kauf" immer dann angenommen, wenn die Transaktion am oder über dem Ask ausgeführt wurde. Als "Verkauf" wird ein Umsatz am oder unter dem Bid gewertet. Trades im Inside Market werden ignoriert.

Achtung: Dies ist ein Realtime-Indikator. Er funktioniert nur auf Realtime-Daten und wird deshalb nicht für historische Daten gezeichnet. Wenn Sie den Eigenschaften-Dialog des Indikators aufrufen und dort Änderungen vornehmen, wird der Indikator im Anschluß neu gestartet und alle bisher in den Chart gezeichneten Daten gehen verloren.

Siehe auch BuySellPressure

Verwendung

BuySellVolume BuySellVolume()

BuySellVolume BuySellVolume(IDataSeries inSeries)

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. BuySellVolume().BuyVolume[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameter

inSeries Eingangsdatenreihe für den Indikator

Darstellung

Beispiel

//Output für die BuySellVolume

Print("The BuySellVolume is: " + BuySellVolume()[0]);

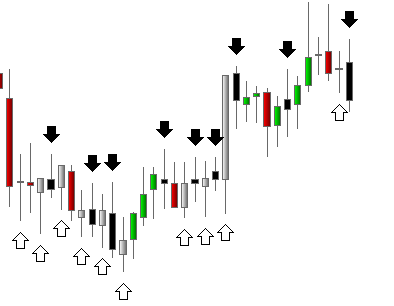

CandleStickPattern

Beschreibung

Der Indikator CandleStickPattern sucht nach bestimmten Candlestick-Formationen.

Weitere Informationen

Erklärung der einzelnen Formationen und ihrer jeweiligen Interpretation finden sich z.B. unter: http://en.wikipedia.org/wiki/Candlestick_pattern

Verwendung

CandleStickPattern(CandleStickPattern pattern, int trendStrength)

CandleStickPattern(IDataSeries inSeries, CandleStickPattern pattern, int trendStrength)

CandleStickPattern(CandleStickPattern pattern, int trendStrength)[int barsAgo]

CandleStickPattern(IDataSeries inSeries, CandleStickPattern pattern, int trendStrength)[int barsAgo]

Rückgabewert

double

0 - Pattern nicht vorhanden 1 - Pattern vorhanden

Bei Verwendung der Methode mit einem Index ( z.B. CandleStickPattern(...)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

| InSeries | Eingangsdatenreihe für den Indikator |

| pattern | Mögliche Werte sind: CandleStickPattern.BearishBeltHold CandleStickPattern.BearishEngulfing CandleStickPattern.BearishHarami CandleStickPattern.BearishHaramiCross CandleStickPattern.BullishBeltHold CandleStickPcattern.BullishEngulfing CandleStickPattern.BullishHarami CandleStickPattern.BullishHaramiCross CandleStickPattern.DarkCloudCover CandleStickPattern.Doji CandleStickPattern.DownsideTasukiGap CandleStickPattern.EveningStar CandleStickPattern.FallingThreeMethods CandleStickPattern.Hammer CandleStickPattern.HangingMan CandleStickPattern.InvertedHammer CandleStickPattern.MorningStart CandleStickPattern.PiercingLine CandleStickPattern.RisingThreeMethods CandleStickPattern.ShootingStar CandleStickPattern.StickSandwich CandleStickPattern.ThreeBlackCrows CandleStickPattern.ThreeWhiteSoldiers CandleStickPattern.UpsideGapTwoCrows CandleStickPattern.UpsideTasukiGap |

| trendStrength | Die Anzahl der Bars links und rechts neben dem Umkehrpunkt (Swing High bzw. Low), die zur Identifizierung eines Trends verwendet werden. Der Wert 0 schaltet die Trendsuche ab, d.h. es wird ausschließlich nach den Chartmustern gesucht. |

Darstellung

Beispiel

if (CandelStickPattern(CandleStickPattern.ShootingStar, 5)[0] == 1)

Print("Pattern ShootingStar found!");

ChaikinMoneyFlow (CMF)

Beschreibung

Der Chaikin Money Flow Index (CMF) wurde von Marc Chaikin entwickelt. Es ist ein Volumen-Indikator der versucht, folgende Frage zu beantworten: Wohin fließt das Geld? In die Aktie rein = Akkumulation oder aus der Aktie raus = Distribution. Wobei der CMF nicht nur Anwendung bei Aktien findet. Es können andere Instrumente wie Rohstoffe oder Devisen analysiert werden – sofern Umsätze publiziert werden. Chaikin wollte mit seinem CMF das On Balance Volume (OBV) von Granville erweitern und verbessern. Beim CMF wird die Position der Schlusskurse innerhalb der gehandelten Tagesrange (Handelsspanne) in Relation zum Volumen gestellt. Konkret gesagt geht es um das Handelsvolumen, also die Summe der gehandelten Aktien, multipliziert mit dem jeweiligen Kurs. Denn nur das Handelsvolumen zeigt die Geldmengen an, die in einen Wert geflossen sind oder abgezogen wurden. Der Indikator zeigt an, ob „akkumuliert“ wurde – sprich Kaufdruck aufgebaut wurde, welcher sich in der Regel in steigenden Kurse ausdrückt, oder ob „distributiert“ wurde. In diesem Fall wird Verkaufsdruck aufgebaut und in der Regel fallen die Kurse. (Quelle: VTAD)

Interpretation

Der CMF oszilliert um eine Nulllinie, er wird in einem separaten Fenster mit nach oben und unten offener Skala abgetragen. Befindet sich der CMF über der Nulllinie, zeigt er an, dass das Wertpapier nachgefragt wird, es wird also akkumuliert. Im beigefügten Beispiel (Abbildung 1) ist der Indikatorwert dann im grünen Bereich. Werden höhere Hochs ausgebildet, nimmt der Kaufdruck zu. Ein CMF unterhalb der Nulllinie deutet auf Abgabedruck hin, es wird also distributiert. Der Indikatorwert befindet sich dann im roten Bereich. Werden tiefere Tiefs ausgebildet, nimmt der Verkaufsruck zu. Im beigefügten Beispiel hat der Verkaufsdruck in den letzten Tagen deutlich zugenommen, obwohl der Kurs (noch) kein tieferes Tief ausgebildet hat, ist der CMF regelrecht abgestürzt. Werden über Wochen hinweg Divergenzen zwischen Kursverlauf und Indikatorverlauf ausgebildet, ist dies als ernstes Warnsignal zu betrachten. Der Chaikin Money Flow sollte immer in Kombination mit anderen Methoden der Technischen Analyse verwendet werden. Chaikin schlägt folgende Indikator-Kombination vor: Chaikin Money Flow: Ein Volumen-Indikator, er zeigt den Kauf- oder Verkaufsdruck an. RSI: Ein Momentum-Indikator, welcher potentielle überkauft- oder überverkauft-Levels anzeigt. Gleitende Durchschnitte: Sind Trendfolge-Indikatoren und zeigen den aktuell vorherrschenden Trend an. Verhältnis-Chart oder auch Ratio-Chart: Damit wird die Relative Stärke einer Aktie gegen einen Index berechnet. Dabei wird der Kurs der Aktie durch den Kurs des Index geteilt. Diese Indikatoren gehören unterschiedlichen Indikatorkategorien an und ergänzen sich gut.

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Chaikin_Money_Flow

Verwendung

ChaikinMoneyFlow(int period)

ChaikinMoneyFlow(IDataSeries inSeries, int period)

ChaikinMoneyFlow(int period)[int barsAgo]

ChaikinMoneyFlow(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ChaikinMoneyFlow(21)[int barsAgo] ), wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des ChaikinMoneyFlow Wertes

Print("Der ChaikinMoneyFlow Wert ist: " + ChaikinMoneyFlow(21)[0]);

Chaikin Oscillator

Beschreibung

Der Chaikin Oszillator ist ein Volumenindikator, der anzeigt, ob neue Highs von erhöhten Volumen begleitet werden. Nachdem Larry Williams das OBV-Konzept von Joe Granville weiterentwickelt hatte, machte sich Marc Chaikin daran, das Konzept der Accumulation/ Distribution zu verfeinern. Der Chaikin Oszillator ist einfach der Moving Average Convergence Divergence Indicator (MACD) angewendet auf die Accumulation/Distribution Linie. Berechnet wird die Differenz zwischen einem 3-Tage exp. gleitenden Durchschnitt und einem 10-Tage exp. gleitenden Durchschnitt der Accumulation/Distribution Linie.

Interpretation

Die Interpretation des Chaikin Oscillator folgt dem Prinzip der Accumulation/Distribution. Wie bei allen Volumenindikatoren ist auch beim Chaikin Oscillator eine der Hauptanwendung die Suche nach Divergenzen, die häufig auf Trendbrüche hinweisen. Als Oszillator zeigt er Veränderungen in der Liquidität an, die in eine Aktie hinein oder heraus fließt. Chaikin hat empfohlen, die Oszillator- Signale nur in Trendrichtung zu nutzen: In einem Aufwärtstrend gelten nur die Kaufsignale, in einem Abwärtstrend finden nur die Verkaufssignale Berücksichtigung. Dennoch kann der Chaikin-Oscillator auch gemäß der klassischen Oszillator-Anwendung als Indikator von überkauften bzw. überverkauften Situationen angewendet werden.

Verwendung

ChaikinOscillator(int fast, int slow)

ChaikinOscillator(IDataSeries inSeries, int fast, int slow)

ChaikinOscillator(int fast, int slow)[int barsAgo]

ChaikinOscillator(IDataSeries inSeries, int fast, int slow)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ChaikinOscillator(3, 10)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

fast Anzahl der Bars, für die Berechnung des Fast EMA

slow Anzahl der Bars, für die Berechnung des Slow EMA

Darstellung

Beispiel

//Ausgabe des ChaikinOscillator Wertes für die Parameter fast=3 und slow=10

Print("The Chaikin Oscillator value is: " + ChaikinOscillator(3, 10)[0]);

ChaikinVolatility (CVL)

Beschreibung

Der Indikator ChaikinVolatility (CVL) ist einer von mehreren Indikatoren, die das Ziel haben, die Schwankungsbreite von Kursbewegungen zu messen. Andere Vertreter dieser Indikatorengruppe sind z.B. die Bollinger-Bänder, die Standardabweichung (StdDev) oder die Average True Range (ATR). In seinem Volatilitätsindikator verwendet Marc Chaikins die tägliche Handelsspanne (Tageshöchstkurs minus Tagestiefstkurs) als grundlegendes Maß für die Volatilität. Damit unterstellt er, dass bei steigender Volatilität die Handelsspanne größer wird und bei nachlassender Volatilität die Handelsspanne kleiner wird. (Quelle: VTAD)

Interpretation

Der Indikator oszilliert um eine Nulllinie und schwankt zwischen einer Werteskala von +100 bis -100. Er kann sowohl im Tageschart, als auch im Wochen- oder Monatschart verwendet werden. Er zeigt bei einem Wert über der Nulllinie an, dass die Volatilität steigt, bei einem Wert unter der Nulllinie fällt die Volatilität. Nach Chaikin zeigt ein sehr steiler Anstieg seines Indikators, dass bald mit einer Bodenbildungsphase zu rechnen ist. Ein Rückgang des Indikators, der sich über einen längeren Zeitraum erstreckt, deutet auf eine bevorstehende Topbildung hin. Bodenbildungen des Indikators im negativen Bereich deuten auf mögliche Ausbruchsbewegungen aus einer Range hin, die oftmals den Beginn einer Trendphase einleitet. Die Chaikin´s Volatility dient in der Regel nicht zur Herleitung konkreter Signale, sondern vielmehr zur "Abrundung" eines Handelssystems. Er ist viel zu hippelig und lässt damit viel Interpretationsspielraum zu. Hinzu kommt, dass Kursverluste fast immer mit steigender Volatilität begleitet werden, Kursgewinne hingegen aber nicht zwingend von ansteigender Volatilität begleitet werden. Auch fehlen - insbesondere in langanhaltenden Trendphasen - eindeutige Signale.

Verwendung

ChaikinVolatility(int fast, int slow)

ChaikinVolatility(IDataSeries inSeries, int fast, int slow)

ChaikinVolatility(int fast, int slow)[int barsAgo]

ChaikinVolatility(IDataSeries inSeries, int fast, int slow)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. ChaikinVolatility(14)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe der ChaikinVolatility berechnet auf 14 Perioden

Print("The value of the Chaikin Volatility is: " + ChaikinVolatility(14)[0]);

Chande Momentum Oscillator (CMO)

Beschreibung

Der Chande Momentum Oscillator (CMO) wurde von Tushar Chande entwickelt und in dem Buch "The New Technical Trader" (Wiley, 1994) von Chande/Kroll präsentiert. Der CMO ähnelt dem herkömmlichen Momentum und auch dem RSI. Während der RSI mit einem Up-Momentum und einer Glättungskomponente arbeitet, werden beim CMO sowohl auf- als auch abwärtsgerichtete Momentum-Daten berücksichtigt. Da auf eine Glättung verzichtet wird, kommt das kurzfristige Momentum besser zur Geltung. Die Formel kreiert einen Oszillator, dessen Range zwischen +100 und -100 schwankt. (Quelle: http://www.boersenwissen.de)

Interpretation

Tals Oszillator Bei einem CMO-Wert über + 50 ist ein Markt überkauft, unter -50 dagegen überverkauft. Ein Wert von + 50 drückt aus, dass das Up -Momentum dreimal so hoch ist wie das Down-Momentum und umgekehrt. zur Trendbestimmung Je höher / tiefer der CMO ist, desto stärker ist der jeweilige Trend. Schwankt der CMO um seine Null-Linie herum, liegt ein Seitwärtsmarkt vor. Die Mittellinie stellt die Grenze zwischen dem aufwärts- und abwärtsgerichteten Momentum dar. Liegt der CMO darüber, kann man steigende Kurse erwarten, ansonsten eher fallende.**

Weitere Informationen

http://www.boersenwissen.de/content/content_bin/cont_bin18.html

Verwendung

CMO(int period)

CMO(IDataSeries inSeries, int period)

CMO(int period)[int barsAgo]

CMO(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B.. CMO(14)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des Wertes für den Chande Momentum Oscillator

Print("The current value for the Chande Momentum Oscillator is: " + CMO(14)[0]);

Climactic Distance

Beschreibung

Der Climactic Distance-Indikator wurde von Gilbert Kreuzthaler, Geschäftsführer von Include IT GmbH und Gründer von AgenaTrader.com, erfunden und entwickelt. Dieser Indikator wird im Location Point Trading-System eingesetzt. Er berechnet den durchschnittlichen (Median-) Kurs der aktuellen und historischen Kerze mit einem Abstand zum einfachen gleitenden Durchschnitt (SMA) der letzten 20 Perioden. Zusätzlich misst er auch die durchschnittliche Kursabweichung innerhalb der letzten 80 Perioden. Wenn der durchschnittliche (Median-) Kurs die oberste oder unterste Kursabweichung übertrifft, gilt der Markt als climactic (kulminierend), und dies beeinflusst die Handelsentscheidungen, die im Location Point Trading gemacht werden.

Berechnung

Mittlere schwarze Linie: SMA 20 Bewegte grüne Linie: Durchschnittlicher (Median-) Kurs Rote obere und untere Linie: Durchschnittliche Kursabweichung der letzten 80 Perioden.

Weitere Informationen

https://www.facebook.com/Location-Point-Trading-344217482287592/?fref=ts

Verwendung

ClimacticDistance(int sMAPeriod, int thresholdPercent)

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent)

ClimacticDistance(int period, int tresholdPercent, Color climacticColor)

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent, Color climacticColor)

//Obere band

ClimacticDistance(int sMAPeriod, int thresholdPercent).Upper[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent).Upper[int barsAgo]

ClimacticDistance(int period, int tresholdPercent, Color climacticColor).Upper[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent, Color climacticColor).Upper[int barsAgo]

//Untere band

ClimacticDistance(int sMAPeriod, int thresholdPercent).Lower[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent).Lower[int barsAgo]

ClimacticDistance(int period, int tresholdPercent, Color climacticColor).Lower[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent, Color climacticColor).Lower[int barsAgo]

//Gleitender Durchschnitt

ClimacticDistance(int sMAPeriod, int thresholdPercent).MovingAverage[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent).MovingAverage[int barsAgo]

ClimacticDistance(int period, int tresholdPercent, Color climacticColor).MovingAverage[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent, Color climacticColor).MovingAverage[int barsAgo]

//Distanz

ClimacticDistance(int sMAPeriod, int thresholdPercent).Distance[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent).Distance[int barsAgo]

ClimacticDistance(int period, int tresholdPercent, Color climacticColor).Distance[int barsAgo]

ClimacticDistance(IDataSeries InSeries, int sMAPeriod, int thresholdPercent, Color climacticColor).Distance[int barsAgo]

Rückgabewert

double

Parameters

Int

Darstellung

Beispiel

//Output of the value for the Upper climactic distance line

Print(“Value of the upper band: “ + ClimacticDistnance(20, 80).Upper[0]);

//Output of the value for the Lower climactic distance line

Print(“Value of the upper band: “ + ClimacticDistnance(20, 80).Lower[0]);

//Output of the value for the Distance climactic distance line

Print(“Value of the upper band: “ + ClimacticDistnance(20, 80).Distance[0]);

//Output of the value for the Moving Average climactic distance line

Print(“Value of the upper band: “ + ClimacticDistnance(20, 80).MovingAverage[0]);

Commodity Channel Index (CCI)

Beschreibung

Der Commodity Channel Index (CCI) wurde 1980 von Donald Lambert entwickelt und fand seine erste Verwendung am Warenterminmarkt. Der CCI ist ein recht komplexer, trendfolgend ausgerichteter Indikator. Er funktioniert besonders gut in Seitwärtsbewegungen mit einem deutlichen Seitwärtstrendkanal. Er wird verwendet, um Beginn und Ende von Kurstrends, von saisonalen Trends und Zyklen zu erkennen. (Quelle: VTAD)

Interpretation

Der CCI misst den Unterschied zwischen einer Preisänderung eines Wertpapieres und seiner durchschnittlichen Preisänderung. Hohe positive Messungen deuten darauf hin, dass Preise hoch über ihrem Durchschnitt liegen, was Stärke zeigt. Tiefe negative Messungen deuten darauf hin, dass Preise tief unter ihrem Durchschnitt liegen, was wiederum Schwäche zeigt.

Der Commodity Channel Index (CCI) kann entweder als koinzidenten oder als führenden Indikator verwendet werden. Als koinzidenter Indikator spiegeln Anstiege über +100 starke Preisaktion wider, die den Anfang eines Aufwärtstrends signalisieren kann. Abstürze unter -100 spiegeln schwache Preisaktion wider, die den Anfang eines Abwärtstrends signalisieren kann.

Als führender Indikator, Momentum-Oszillatoren, können Chartisten nach überkauften oder überverkauften Conditionen suchen, die einen Rückkehr zum Mittelwert andeuten könnten. Ebenso können bullische und bearische Divergenzen dazu verwendet werden, frühe Momentumwechsel aufzuspüren und Trendumkehrungen vorauszuahnen.

Weitere Informationen

VTAD: http://vtadwiki.vtad.de/index.php/Commodity_Channel_Index

Verwendung

CCI(int period)

CCI(IDataSeries inSeries, int period)

CCI(int period)[int barsAgo]

CCI(IDataSeries inSeries, int period)[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B CCI(14)[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator

period Anzahl der Bars, die in die Berechnung einbezogen werden

Darstellung

Beispiel

//Ausgabe des CCI-Wertes berechnet auf 14 Perioden

Print("The value of the Commodity Channel Index is: " + CCI(14));

COTAggregatedIndexPositionDisaggregated

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Dieser Indikator hat ebenfalls dieselbe Funktionsweise wie der COTAggregatedndexPositionsLegacy, für die Interpretation und nähere Informationen lesen Sie bitte unter COTAggregatedIndexPositionLegacy nach. Der Unterschied besteht wiederum in der Verwendung der detaillierteren Disaggregated-Daten für die Berechnung des Indikators.

Für den COTAggregatedIndexPositionDisaggregated stehen folgende Parameter zur Verfügung:

- AddIndices:

- DowJones: wählen Sie [True], wenn die Positionen des DowJones dem Gesamtergebnis zugezählt werden sollen.

- Nasdaq100: wählen Sie [True], wenn die Positionen des Nasdaq100 dem Gesamtergebnis zugezählt werden sollen.

- Russell2000: wählen Sie [True], wenn die Positionen des Russell2000 dem Gesamtergebnis zugezählt werden sollen

-

SP500: wählen Sie [True], wenn die Positionen des SP500 dem Gesamtergebnis zugezählt werden sollen.

-

Categories: Financial

- Sie können hier nur die Kategorien der Financials auswählen, da mit diesem Indikator 4 Financial-Märkte angesprochen werden. Sie können den Indikator aber in Financial- UND Commoditie-Charts laden.

-

Wählen Sie [True] für die Kategorien aus, für die die Positionen für die ausgewählten Märkte zusammengezählt und angezeigt werden sollen.

-

Data base:

-

ReportType: siehe COTReportLegacy – CotType

-

Display:

- LongPosition: wählen Sie [True] um die Long-Positionen der gewünschten Marktteilnehmer anzuzeigen

- ShortPosition: wählen Sie [True] um die Short-Positionen der gewünschten Marktteilnehmer anzuzeigen

- NetPosition: wählen Sie [True] um die Netto-Positionen der gewünschten Marktteilnehmer anzuzeigen

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

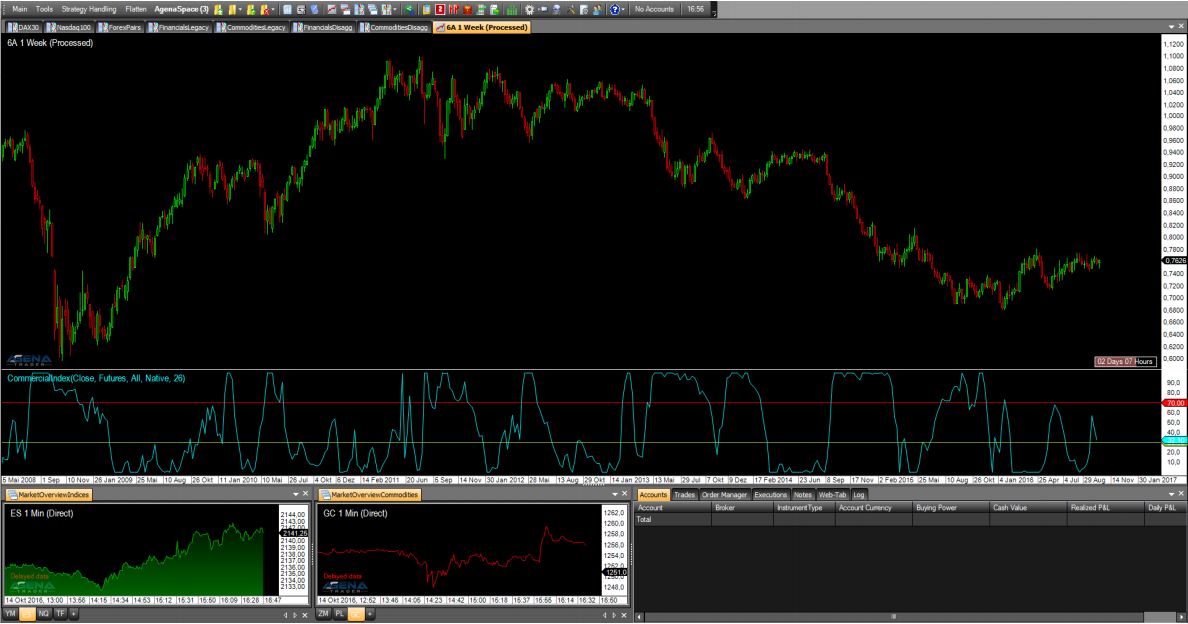

COTCommercialIndex

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Der CommercialIndex ist ein sehr aussagekräftiger COT-Indikator. Er setzt zwei der wichtigsten COT-Kenngrößen ins Verhältnis – die Nettopositionen der Commercials zum gesamten OpenInterest. Dieser Werte werden normalisiert und danach ausgegeben. Ein hoher Wert des CommercialIndex zeigt starkes Kaufverhalten der Commercials an, vice versa zeigt ein niedriger Wert starken Verkaufsdruck von Seiten der Commercials.

Die Parameter sind ähnlich wie beim COTReport gestaltet.

Folgende Parameter stehen beim COTCommercialIndex zur Verfügung:

- CotType: siehe COTReportLegacy – CotType

- ReportType: siehe COTReportLegacy – ReportType

- StochasticPeriod: siehe COTReportLegacy – ComparativePeriod

- OpenInterestType: Hier können Sie zwischen [Native/Stochastic] wählen, ob die absoluten Werte oder die stochastischen Werte der Positionen der Commercials zur Berechnung herangezogen werden. Die Standardeinstellung ist „Native“, verändern Sie diese nicht, um die Aussagekraft des Indikators beizubehalten.

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Example

to be announced

COTOpenInterestDisaggregated

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Dieser Indikator entspricht der Funktionsweise des COTOpenInterestLegacy, jedoch wiederrum mit den feiner aufgespaltenen Daten der Disaggregated-Reports. Für die Funktionsweise und Interpretation des OpenInterest lesen Sie bitte unter 2 COTOpenInterestLegacy. Auch die Berechnung erfolgt analog zu den Legacy-Berichten, da es zu jedem LongKontrakt auch einen Marktteilnehmer auf der Short-Seite geben muss, sind zwei Berechnungsmethoden möglich (hier für Commodity-Futures):

1) Producer[Long] + SwapDealer[Long] + SwapDealer[Spread] + ManagedMoney[Long] + ManagedMoney[Spread] + OtherReportables[Long] + OtherReportables[Spread] + NonReportable[Long] = OpenInterest

2) Producer[Short] + SwapDealer[Short] + SwapDealer[Spread] + ManagedMoney[Short] + ManagedMoney[Spread] + OtherReportables[Short] + OtherReportables[Spread] + NonReportable[Short] = OpenInterest

Folgende Parameter stehen für den COTOpenInterestDisaggregated zur Verfügung:

- Categories: Commodity

- OpenInterest_Comm: (=gesamtes OpenInterest für Commodities)

- [Absolute]: gibt das OpenInterest als absolute Zahl aus

- [Stochastic]: OpenInterest als Oszillator mit Werten zw. 0-100

- [None]: keine Ausgabe des OpenInterests.

- %ofOIProd Long/Short/Spread: (=Percent of OpenInterest for Producer Long/Short/Spread – Position) – wählen Sie [True], wenn dieser Wert angezeigt warden soll. Hierbei handelt es sich um den Anteil, den die Positionen der Producer am gesamten OpenInterest haben. Ein Wert von 0,5 bedeutet z.B. dass die Producer Long-Positionen in der Größe von 50% des gesamten OpenInterest aufgebaut haben.

- %ofOISwapDealer Long/Short/Spread: (=Percent of OpenInterest for SwapDealers Long/Short/Spread – Position) – wählen Sie [True], wenn dieser Wert angezeigt warden soll.

- %ofOIManagedMoney Long/Short/Spread: (=Percent of OpenInterest for ManagedMoney Long/Short/Spread – Position) – wählen Sie [True], wenn dieser Wert angezeigt warden soll.

- %ofOIComOther Long/Short/Spread: (=Percent of OpenInterest for Other Traders in Commodities Long/Short/Spread – Position) – wählen Sie [True], wenn dieser Wert angezeigt warden soll.

- %ofOIComNonreportables Long/Short/Spread: (=Percent of OpenInterest for NonReportables in Commodites Long/Short/Spread – Position) – wählen Sie [True], wenn dieser Wert angezeigt warden soll.

- Categories: Financial

-

Alle Parameter funktionieren analog zu den Einstellungen unter„Categories: Commodity“, der einzige Unterschied liegt in der Aufteilung in unterschiedliche Gruppen der Marktteilnehmer

-

Database:

- CotType: siehe COTReportLegacy - CotType

- ReportType: siehe COTReportLegacy - ReportType

- StochasticPeriod: siehe COTReportLegacy – ComparativePeriod

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

COTOpenInterestLegacy

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Das OpenInterest gibt die Anzahl aller aktuell gehaltenen Kontrakte an, ein hohes OpenInterest zeugt also von großem Interesse der Marktteilnehmer in diesen Markt, vice versa steht ein niedriges OpenInterest für nur wenig gehaltene Kontakte eines Wertes und damit geringe Aktivität der Marktteilnehmer.

Es gibt zwei Möglichkeiten das OpenInterest zu berechnen:

1) Commercial[Long] + NonCommercial[Long] + NonCommercial[Spread] + NonReportable[Long] = OpenInterest 2) Commercial[Short] + NonCommercial[Short] + NonCommercial[Spread] + NonReportable[Short] = OpenInterest

Da es zu jedem Long-Kontrakt auch einen Marktteilnehmer auf der Short-Seite gibt, ergeben beide Berechnungsmethoden den exakt gleichen Wert. Zusatzinfo: Bei der CFTC wird nicht das OpenInterest berechnet - die CFTC kann das OpenInterest einsehen, indem alle am Markt offenen Kontrakte registriert und gezählt werden. Mit dadurch bekanntem OpenInterest können die NonReportable-Positionen berechnet werden, da die folgende Gleichung gelten muss: TotalReportable + NonReportable = OpenInterest. TotalReportable und OpenInterest sind bekannt, wodurch die NonReportables berechnet werden können.

Folgende Parameter sind beim OpenInterestLegacy verfügbar:

-

CotType: siehe COTReportLegacy – CotType

-

ReportType: siehe COTReportLegacy – ReportType

-

StochasticPeriod: siehe COTReportLegacy– ComparativePeriod

-

IsNative: gibt das OpenInterest als absolute Zahl aus, so wie die Daten aus den Reports der CFTC ausgelesen werden.

-

IsStochastic: das OpenInterest wird als Oszillator mit Werten zwischen 0-100 ausgegeben und berechnet. Mit der StochasticPeriod können Sie einstellen, mit welcher Periode die Stochastik berechnet werden soll.

-

IsCommercialLong/IsCommercialShort: wählen Sie [True], wenn Sie die Daten der Commercials angezeigt habe möchten. Die ausgegebenen Werte sind Prozentzahlen, wenn Sie z.B. IsCommercialLong=True setzten, wird der Prozentsatz ausgegeben, den die Long-Positionen der Commercials am gesamten OpenInterest haben. Ein Wert von z.B. 0,5 bedeutet, dass das OpenInterest aus 50% Long-Positionen der Commercials besteht, was als sehr große Long-Position der Commercials angesehen werden kann.

-

IsNonCommercialLong/IsNonCommercialShort: wenn Sie [True] wählen, wird der Prozentsatz ausgegeben, den die NonCommercial-LongPositionen bzw. NonCommercial-ShortPositionen am gesamten OpenInterest haben.

-

IsNonReportableLong/IsNonReportableShort: wenn Sie [True] wählen, wird der Prozentsatz ausgegeben, den die NonReportable-LongPositionen bzw. NonReportable-ShortPositionen am gesamten OpenInterest haben

-

IsTotalReportableLong/IsTotalReportableShort:wenn Sie [True] wählen, wird der Prozentsatz ausgegeben, den die TotalReportable-LongPositionen bzw. TotalReportable-ShortPositionen am gesamten OpenInterest haben. (TotalReportable = Commercials+NonCommercials).

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

COTReportDisaggregated

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Der COTReportDisaggregated greift auf die detaillierteren Disaggregated-Berichteder CFTC zu, die seit 2009 veröffentlicht werden und als Weiterentwicklung derLegacy-Berichte angesehen werden können. Die Notwendigkeit zu Verbesserungenresultierte aus dem sich stark verändernden und weiterentwickelten Marktumfeld seit der Einführung der COT-Berichte 1986.

Die Marktteilnehmer werden nun feiner unterschieden und sind in 5 Kategorien eingeteilt. Diese 5 Kategorien unterscheiden sich je nachdem, ob es sich um einen Commodity-Future oder einen Financial-Future handelt.

Die commodity futures sind in folgende Gruppen aufgeteilt:

- Producer/Merchant/Processor/User

- SwapDealers o ManagedMoney

- Other Reportables

- Nonreportables

- Nähere Infos zur Klassifizierung der Commodities finden Sie HIER

Bei den financial futures gibt es folgende Gruppen:

- Dealer/Intermediary

- AssetManager/Institutional

- Leveraged Funds

- Other Reportables

- Nonreportabes

- Nähere Infos zur Klassifizierung der Financials finden Sie HIER

Folgende Parameter stehen beim COTReportDisaggregated zur Verfügung:

- Categories Commodity/Categories Financial:

-

Wählen Sie [True] für die Gruppen, die Sie im Chart angezeigt bekommen möchten. Wenn Sie einen Commodity-Chart geöffnet haben, werden nur die Einstellungen unter „Categories Commodity“ beachtet, vice versa wenn Sie einen Financial-Chart geöffnet haben.

-

Database:

- CotType: siehe COTReportLegacy - CotType

- IndexType:: siehe COTReportLegacy - IndexType

- ReportType: siehe COTReportLegacy - ReportType

-

StochasticPeriod: siehe COTReportLegacy – ComparativePeriod

-

Display:

- LongPosition: wählen Sie [True] um die Long-Positionen der gewünschten Marktteilnehmer anzuzeigen

- ShortPosition: wählen Sie [True] um die Short-Positionen der gewünschten Marktteilnehmer anzuzeigen

- NetPosition: wählen Sie [True] um die Netto-Positionen der gewünschten Marktteilnehmer anzuzeigen

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

COTReportLegacy

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Dieser Indikator ist das Herzstück der COT-Analyse, mit dem direkt die reinen Daten angezeigt werden können, die der Indikator aus den wöchentlich veröffentlichten Berichten der CFTCC (www.cftc.gov/CommitmentsofTraders) ausliest. Die veröffentlichten Reports können von jedem Marktteilnehmer eingesehen werden. Die Legacy-Daten entsprechen den Short-Reports auf der CFTC-Website. Folgende Parameter sind beim COTReportLegacy verfügbar:

-

Comparative Period: mit dieser Einstellung können Sie eine Vergleichsperiode eingeben, mit der die stochastische Darstellung berechnet wird (=StochasticPeriod). Dieser Parameter wird nur angesteuert, wenn auf „IndexType = Stochastic“ gestellt ist.

-

CotType: wählen Sie unter [All/Other/Old] welche Kontrakte zur Anzeige genutzt werden sollen, nähere Infos finden Sie HIER

-

IndexType: wählen Sie zwischen [Absolute/Stochastic], wie die Werte ausgegeben werden sollen.

- Absolute = die Werte werden in ganzen Zahlen ausgegeben, genauso wie Sie aus den Reports gelesen werden.

-

Stochastic = die Werte werden als Oszillator mit Werten zwischen 0-100 ausgegeben und berechnet. Mit der ComparativePeriod können Sie einstellen, mit welcher Periode die Stochastik berechnet werden soll.

-

ReportType: : unter diesem Parameter wählen Sie, ob die Daten aus den Reports nur für Futures oder für Futures+Optionen gelesen werden sollen.

-

ReturnType:

- Netto: gibt die Nettoposition (=LongKontrakte – ShortKontrakte) der gewählten Marktteilnehmer aus

- Long/Short: gibt die Anzahl der Long bzw. Short-Kontrakte der gewählten Marktteilnehmer aus

-

OI: gibt das gesamte OpenInterest dieses Instruments aus, zur genaueren und fortgeschrittenen Anzeige des OpenInterests nutzen Sie bitte den Indikator OpenInterestLegacy

-

ShowCommercials: swählen Sie [True], wenn Sie die Daten der Commercials angezeigt habe möchten. Nähere Infos zur Definition, welche Marktteilnehmer als Commercials eingestuft werden lesen Sie HIER

-

ShowNonCommercials: wählen Sie [True], wenn Sie die Daten der NonCommercials angezeigt habe möchten. Nähere Infos zur Definition, welche Marktteilnehmer als Commercials eingestuft werden entnehmen Sie bitte dem oben angeführten Link.

-

ShowNonReportables: wählen Sie [True], wenn Sie die Daten der NonReportables angezeigt habe möchten. Nähere Infos zur Definition, welche Marktteilnehmer als Commercials eingestuft werden entnehmen Sie bitte dem oben angeführten Link.

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

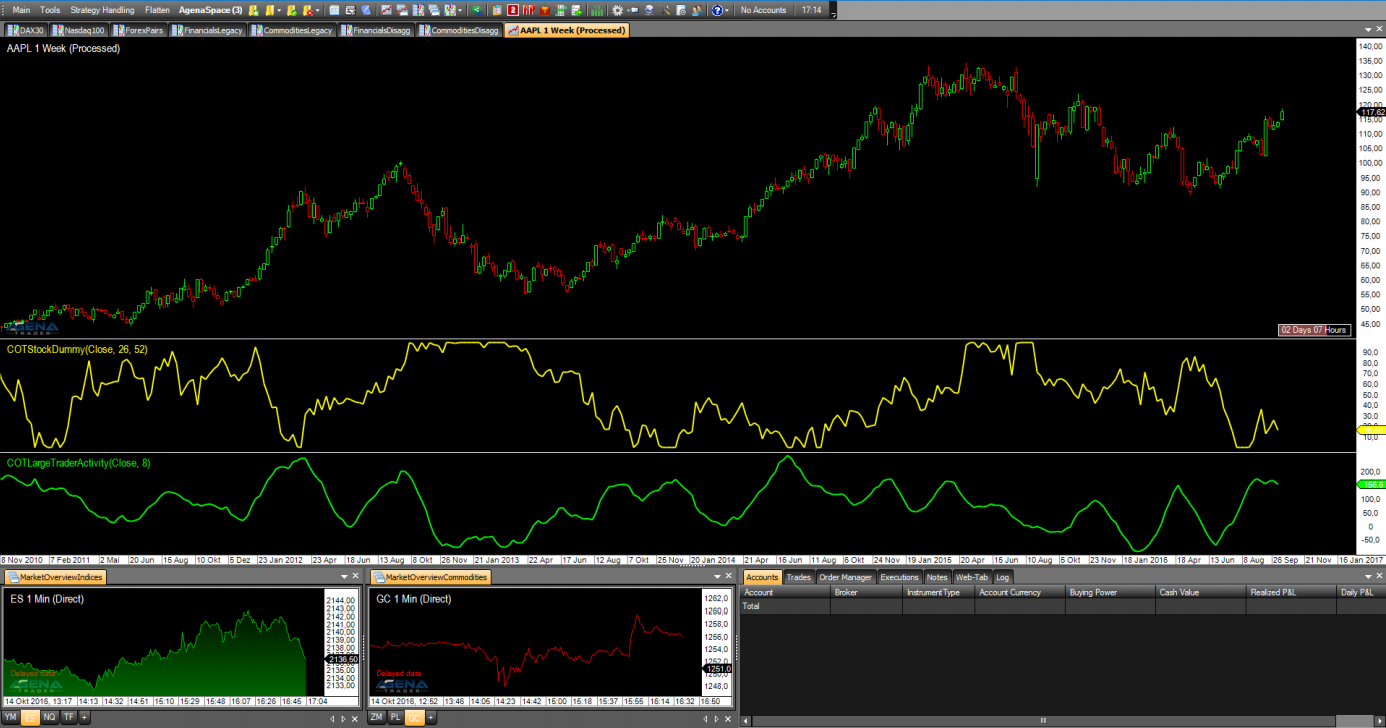

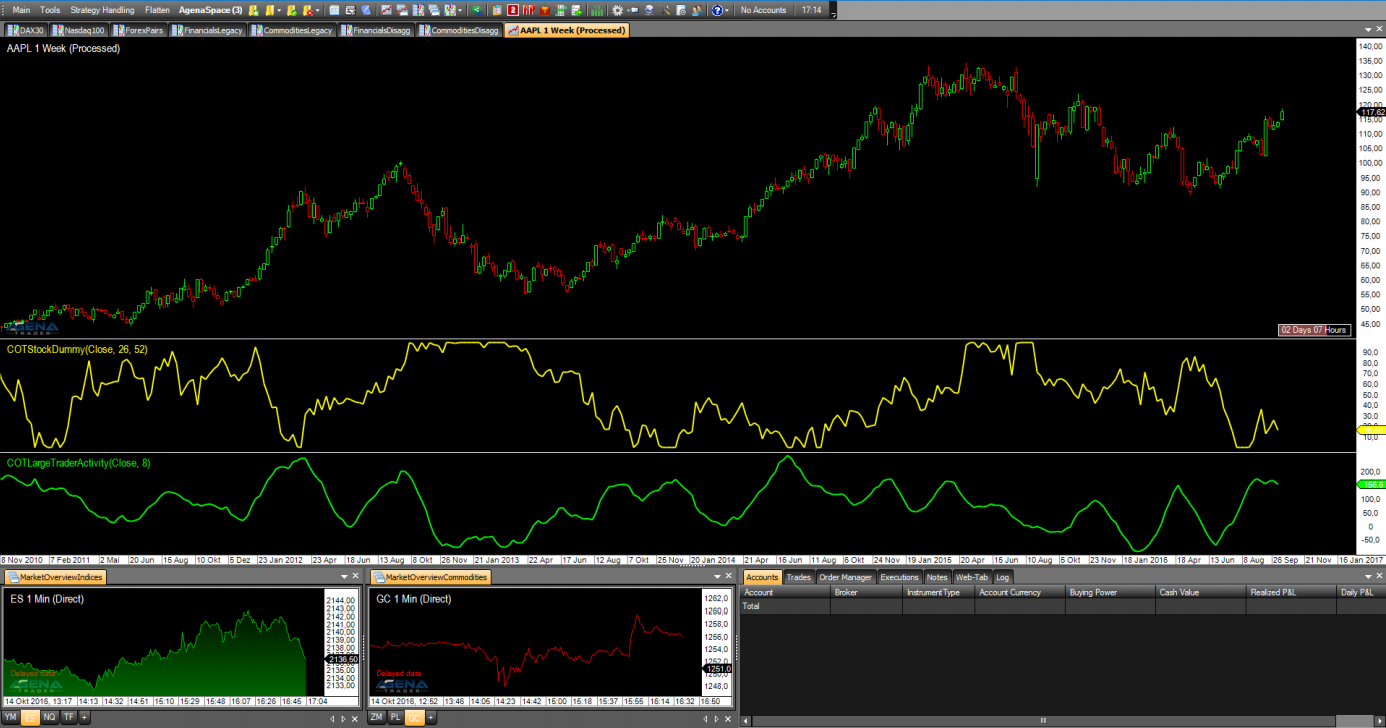

COTStockDummy

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Dieser Indikator versucht mit einem speziellen Algorithmus, das Verhalten der Commercials in Aktienmärkten zu simulieren. Die Werte können Absolut oder als Stochastik ausgegeben werden. Die Interpretation dieses Indikators erfolgt analog zur Interpretation der Commercial-Daten in den Standard-COT-Indikatoren. Die Ausgabe dieses Indikators sollte mit anderen Indikatoren bestätigt werden. Sie müssen sich bewusst sein, dass es sich nicht um echte COT Daten von Marktteilnehmern handelt, sondern um Berechnungen aus den Preisdaten. Um die Aussagekraft des COTStockDummy zu verbessern, bietet sich eine Analyse in Kombination mit dem LargeTraderActivity-Indikator an. Wie bei den COT-Daten ist auch für den COTStockDummy die Analyse im Wochenchart zu empfehlen.

Folgende Parameter stehen für den COTStockDummy zur Verfügung:

- ComparativePeriod: Input-Periode für die Stochastische Berechnung

- Stochastic: [True] gibt die Werte normalisiert aus (Werte zwischen 0-100)

- Period: hierbei handelt es sich um eine Periode, die zur Berechnung der Daten notwendig ist. Sofern Sie nicht detaillierte Informationen zur Funktionsweise dieses Indikators besitzen, belassen Sie diese Periode bitte in den Standardeinstellungen.

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

COTLargeTraderActivity

Die Installation des Technical Analysis-Pakets ist erforderlich, um auf diesen Indikator zugreifen zu können.

Beschreibung

Der COTLargeTraderActivity-Indikator basiert wie auch der COTStockDummy nicht auf echten COT-Daten, sondern auf algorithmisch berechneten Outputs. Dieser Indikator versucht das Verhalten der LargeTrader in Märkten zu simulieren, für die keine COT-Daten vorhanden sind. Die Interpretation erfolgt hier nun analog zur Analyse der NonCommercials in den Standard-COT-Indikatoren. Wie auch beim COTStockDummy weisen wir darauf hin, dass noch weitere Indikatoren zurate gezogen werden sollten, da es sich nicht um echte COT-Daten handelt. Eine Analyse in Kombination mit den Werten des COTStockDummy ist zu empfehlen.

Folgende Parameter stehen für den COTLargeTraderActivity zur Verfügung:

- Period: hierbei handelt es sich um eine Periode, die zur Berechnung der Daten notwendig ist. Sofern Sie nicht detaillierte Informationen zur Funktionsweise dieses Indikators besitzen, belassen Sie diese Periode bitte in den Standardeinstellungen.

Parameters

angekündigt werden

Rückgabewert

angekündigt werden

Verwendung

angekündigt werden

Darstellung

Beispiel

angekündigt werden

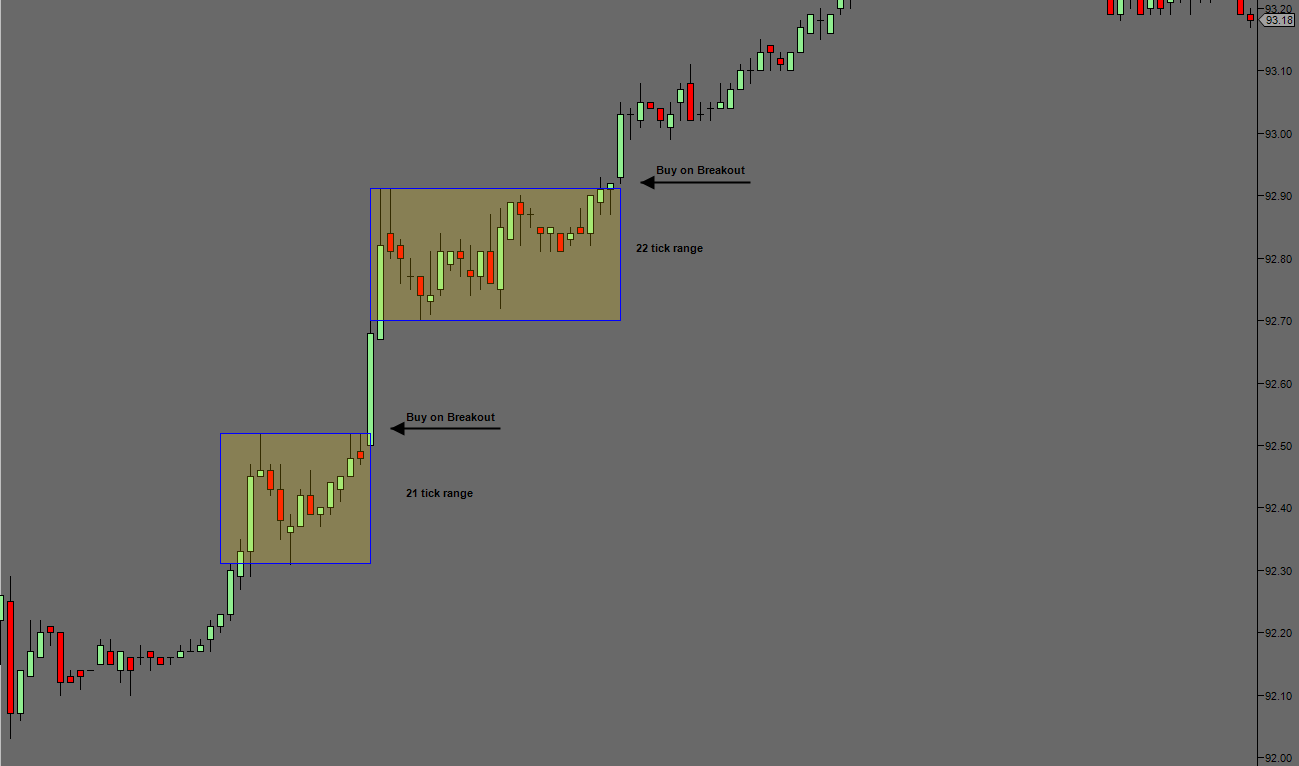

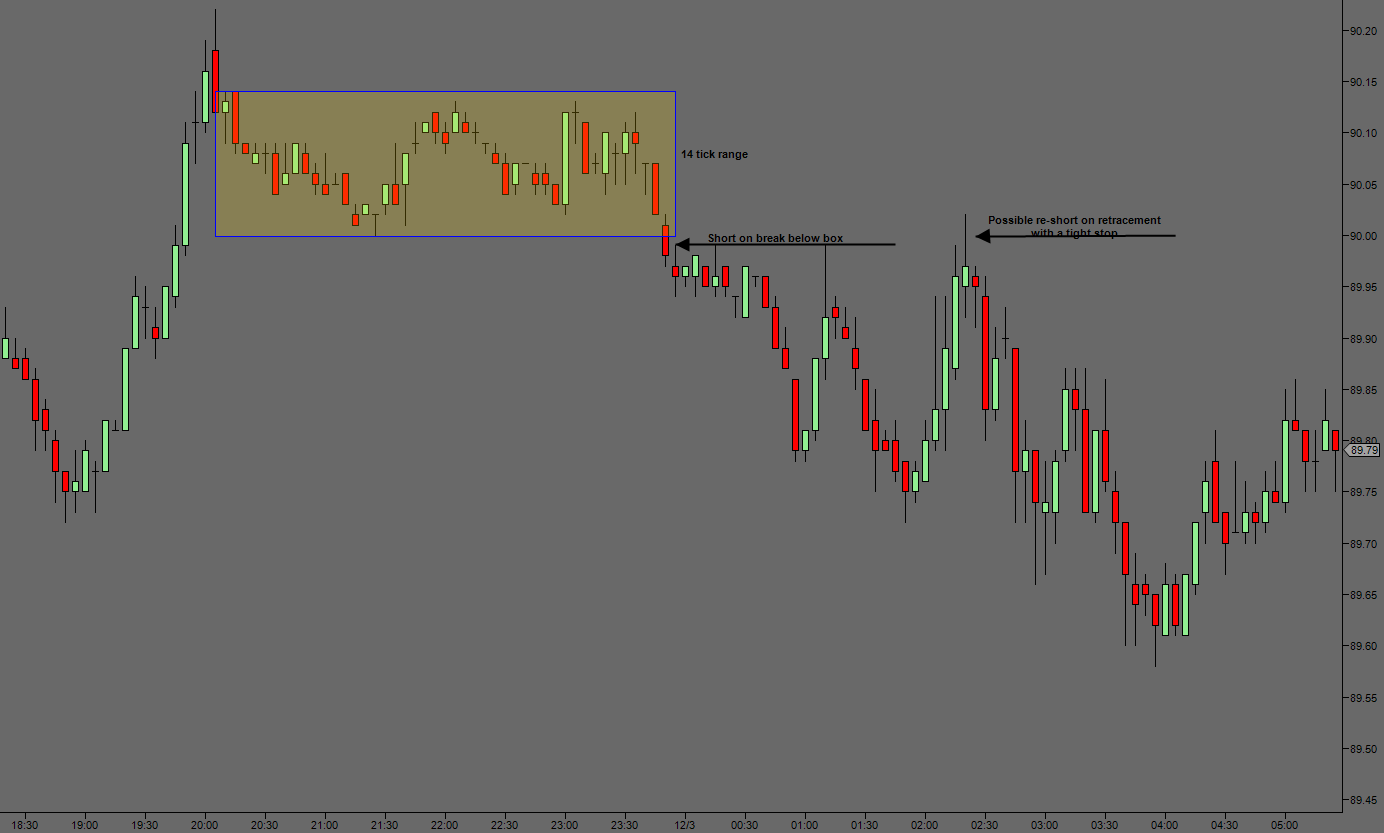

Darvas Boxes

Beschreibung

Die Darvas Boxes sind ein Teil der Handelsstrategie des ungarischen Tänzers Nicolas Darvas. Im stark steigenden Aktienmarkt 1957/58 generierte Darvas mit seinem System innerhalb von 18 Monaten aus etwa 20.000 US$ mehr als 2.000.000 US$. Vorgestellt wurde das Handelssystem erstmals in seinem Buch "How I made 2.000.000$ in the Stock Market". Eine Box besteht aus einer oberen ("Deckel") und einer unteren Begrenzung ("Boden"). Jede neue Box setzt auf der vorhergeneden Box auf, so dass eine treppenförmige Darstellung entsteht. Im ersten Schritt wird der "Deckel" bestimmt. Wenn eine Aktie an drei aufeinanderfolgenden Tagen kein neues Hoch markiert, wird dieses zurückliegende Hoch die obere Begrenzung der Box. Anschließend wird der "Boden" der Box bestimmt, der sich als niedrigster Kurs ergibt, auf den die Aktie nachgab. Dieser Tiefstkurs darf dann an den drei Folgetagen nicht mehr unterschritten werden.

Interpretation

Das System gleicht einem trendfolgenden Channel-Breakout-System. Sobald der Kurs aus eine dieser Boxen ausbricht, entsteht ein Kauf- bzw. Verkauf-Signal.

Wenn der Kurs (in einer Long-Position) durch eine untere Begrenzung fällt, wird die Position geschlossen.

Für Short-Positionen ist der Ablauf analog.

Erläuterung

Das anfängliche Top der Box ist der Hoch vom Tag 1. Zuerst sollten Sie ein neues Hoch finden, das höher als das Hoch vom Tag 1 sein sollte. Es macht nichts, wann das Hoch kommt – auch nach 5 Tagen. Wird allerdings der Boden festgestellt, ist die Box abgeschlossen.

Um den Boden festzustellen, muss der Tief nach dem Tag 2 des letzten Tages sein, an dem das Box-Top festgestellt wurde, und sollte tiefer als der Tief des ursprünglichen Tiefes vom Tag 1 sein.

Der Boden wird üblicherweise als Letzter festgestellt, und ein neues Hoch wird manchmal nicht festgestellt, bis der Boden feststeht. Die Darvas-Box ist abgeschlossen worden.

Bricht der Preis aus dem Boden oder dem Top heraus, wird eine neue Box gestartet. Die untere Stopp-Loss Box wurde als letzter Preisprozentsatz eingezeichnet.

Wir sollten den höchsten Wert des ersten Tages als obersten Rand nehmen. Am nächsten Tag schauen wir ob der Hoch des Tages höher als den vorangegangen Rand-Top ist. In dem Fall, dass der Hoch -> oberster Rand = Hoch. In dem Fall, dass der Top die letzten 3 Schritte nach oben gegangen ist, und der nächste tiefer ist, wird es ein Box-Top werden. Fangen Sie an, nach dem unteren Rand zu suchen. Es ist mit dem Top identisch (Suchen Sie nach einem Trendtief, nach welchem der Tagestief höher als der vorige sein würde. In dem Fall wäre der vorige Tief der Boden der Box). Nun haben wir einen Darvas-Korridor. Wenn einer der höchsten Werte der nächsten Balken höher als die oberste Box oder tiefer als die unterste Box ist -> Box wird geschlossen (eine neue Box wird gestartet, wenn der Preis aus dem Top oder aus dem Boden der Box ausbricht).

Kaufsignal

Verkaufssignal

Weitere Informationen

Ein Handelssystem basierend auf Darvas Boxes: http://www.eusdoni.de/index.php?option=com_content&view=article&catid=13:eusdoni-version-3&id=42:darvas-boxen

Verwendung

Darvas()

Darvas(IDataSeries inSeries)

//For the upper Box boundary

Darvas().Upper[int barsAgo]

Darvas(IDataSeries inSeries).Upper[int barsAgo]

//Returns the lower value

Darvas().Lower[int barsAgo]

Darvas(IDataSeries inSeries).Lower[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. Darvas()[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameter

inSeries Eingangsdatenreihe für den Indikator

Darstellung

Beispiel

//Ausgabe des Wertes für die obere Begrenzung der Box (Deckel)

Print("The upper boundary for the Darvas box is: " + Darvas().Upper[0]);

//Ausgabe des Wertes für die untere Begrenzung der Box (Boden)

Print("The lower boundary for the Darvas box is: " + Darvas().Lower[0]);

Directional Movement (DM)

Beschreibung

Der Directional Movement Indikator (DM) ist identisch mit dem ADX Indikator, wobei hier zusätzlich die Werte +DM und -DM berechnet werden. Diese Werte fließen später in die Berechnung des Directional Movement Index (DMI) ein.

Interpretation

Der Directional Movement Indikator ist positiv, wenn die Differenz zwischen den Hochpunkten am größten ist. Er ist nach unten gerichtet (oder negativ), wenn die Differenz zwischen den Kurstiefs den größten Wert hat. Somit ist die nach oben gerichtete Bewegung +DM, und die nach unten gerichtete Bewegung ist -DM. Die Plus- bzw. Minus-Zeichen sind nicht im math. Sinne zu verstehen. Sie geben nur nach oben oder unten gerichtete Bewegung an. Der Wert ist immer eine positive Zahl, unabhängig von Aufwärts- oder Abwärtsbewegung.

Further information

siehe Directional Movement Index (DMI)

Verwendung

DM(int period)

DM(IDataSeries inSeries, int period)

DM(int period)[int barsAgo]

DM(IDataSeries inSeries, int period)[int barsAgo]

//Für den Wert von +DM

DM(int period).DiPlus[int barsAgo]

DM(IDataSeries inSeries, int period).DiPlus[int barsAgo]

//Für den Wert von -DM

DM(int period).DiMinus[int barsAgo]

DM(IDataSeries inSeries, int period).DiMinus[int barsAgo]

Rückgabewert

double

Bei Verwendung der Methode mit einem Index (z.B. DM(14).DiPlus[int barsAgo] ) wird der Wert des Indikators für den referenzierten Bar ausgegeben.

Parameters

inSeries Eingangsdatenreihe für den Indikator